数あるテクニカル指標の中で最も多くのトレーダーに使われているのが「移動平均線」です。

移動平均線は様々な書籍、ブログ、YouTUbe等でおすすめのテクニカルインジケーターとして紹介されており、現在では多くの手法も公開されています。

しかし、それらの解説で使われる移動平均線の計算方法や期間などは全て異なっており、結局どの移動平均線がベストなのか分からない人も多いと思います。現実として今でもSMAとEMAのどっちが優れているか?といった論争もあるくらいですから・・・。

結論から言えば、常に正しい移動平均線の設定はありません。

しかし、使いやすい設定の移動平均線はあります。

本記事では、初心者でも使いやすい移動平均線の設定値と、移動平均線の正しい使い方について解説していきます。

Contents

正しく移動平均線を使えていますか?

移動平均線のよくある使い方として、FX入門書では次のように紹介されていることが多いのではないでしょうか?

- ローソク足が上昇する移動平均線にタッチしたら、買いエントリー

- 2本の移動平均線のゴールデンクロス・デッドクロスでエントリー

- 3本の移動平均線がパーフェクトオーダーになったら順張りでエントリー

これらはどれも王道的な移動平均線の使い方です。

どの相場でも機能する時はあります。

ただ、有名すぎるためにエッジが大きいわけでもなく、しっかりと相場を見極めなければいけませんので、実は簡単なようで利益を出すにはそれなりの技術が必要です。

それにもかかわらず、多くの初心者が「本に書いてあったから」「有名トレーダーが使っているから・・・」という理由だけでその手法を使って損失を出しているのです。

つまり、移動平均線の正しい使い方を知らず、移動平均線に「使われている」だけなのです。

移動平均線の正しい使い方

移動平均線でわかることは大きく二つあります。

- 相場の流れ、トレンド方向

- トレンドの切り替わりのポイント

相場の流れ、トレンド方向が分かる

移動平均線は価格の終値を平均化して表示したものですから、実際の価格よりも滑らかに推移します。

「滑らかに」というのは、価格のちょっとしたノイズを吸収しつつ、それでいて明確な方向を示す、という機能を持っています。

例えば移動平均線が上昇しているのであれば、現在は買いに優位性があり、移動平均線が下降していれば、売りに優位性があることを示しています。

つまり、グランビルの法則の中にもある「ローソク足が上昇する移動平均線にタッチしたら、ロング」という手法は「買いに優位性がある」ことを根拠にエントリーする手法です。

トレーダー心理の切り替わりポイントがわかる

移動平均線はトレンド方向を示すと同時に、それ自体がサポレジラインとして機能します。

移動平均線まで押して来たら反発しやすいのは、この性質からです。

ここで移動平均線をブレイクしていしまうと、トレンドが切り替わります。

価格と移動平均線の位置関係でトレンドの切り替わりを見ることができますが、2本の移動平均線でトレンド方向の切り替わりを見ることもできます。

いわゆるゴールデンクロス・デッドクロスですね。

こちらの方は2本の移動平均線のクロスですので、価格と移動平均線のクロスよりタイミングが遅れがちです。

しかしその一方でダマシを減らせるメリットもあります。

今回解説する手法では、2本の移動平均線を利用します。

移動平均線のお勧めの設定は?

移動平均線と一言でいっても、様々な設定項目があります。

こだわれば本当に無数の設定があるんですが、ほとんどの場合、期間と計算方法の選択になります。

移動平均線のお勧めの期間について

移動平均線の期間とは、「過去何本分の足の平均値を求めるか?」です。

期間が大きいほど過去の価格が平均に適用されるため、移動平均線は滑らかになりますが、直近の動きに対して反応が鈍くなります。

一方で期間が小さいと、直近の動きに対して反応は早いですが、その分ダマシが多くなります。

ここで100期間が良いとか、25期間じゃないとダメだ!といった論争が起きたりしますが、個人的には10と20がベストだと思っています。

移動平均線のお勧めの計算方法について

移動平均線の「平均」の計算方法も実は色々とあります。

単純移動平均線、指数平滑移動平均線、三角移動平均線、T3移動平均線など、様々な計算方法が考案されています。

これだけあると「複雑なヤツが一番良いんじゃないのか?」と思いたくもなりますが、多くのトレーダーが利用しているから移動平均線が機能すると考えるのであれば、昔から使われている単純移動平均線(SMA)がベストだと言えます。

SMAとEMAのどっちが良いのかの論争もありますが、正直どっちが絶対に優れているということはありません。好みでいいと思います。

移動平均線を使った具体的なトレード方法

それでは、2本の移動平均線を使ったトレード手法を紹介します。

使用するのは単純移動平均線で、10期間と20期間を一緒に表示します。

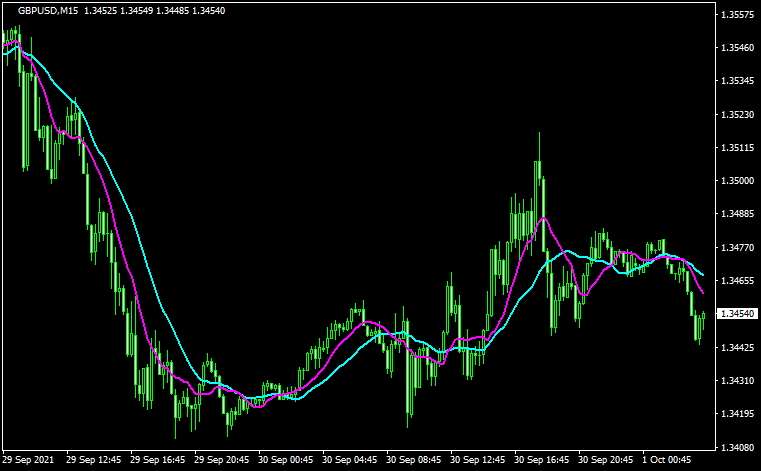

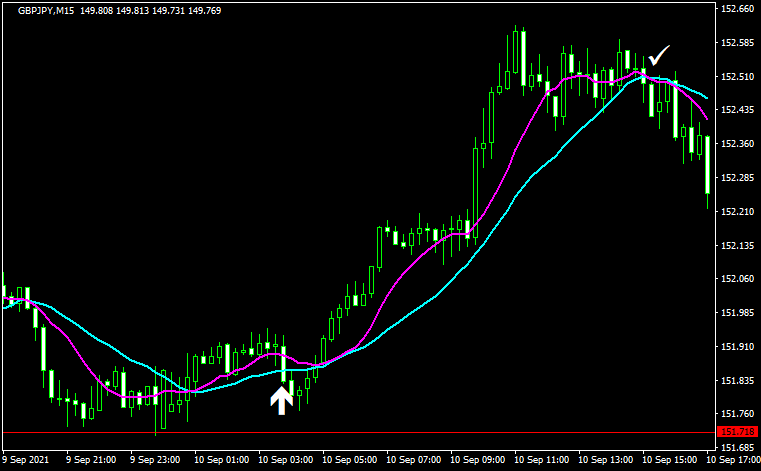

このチャートでは、水色のラインが20SMA、ピンク色のラインが10SMAです。

まずは、水色の20SMAを基準にして、ロングとショートのどちらでエントリーするか決めます。

- 20SMAの上にローソク足がある場合はロング

- 20SMAの下にローソク足がある場合はショート

次に2本のSMAがゴールデンクロス、デッドクロスしている個所を探します。

20SMAと10SMAは多くのトレーダーが利用しています。

この2つの移動平均線がクロスするタイミングでは多くのトレーダーが注目していることになります。

しかし、2本のMAがクロスしたらエントリー!ではありません。

クロス直後はまだ相場が安定しておらず、不安定です。

そのためこの時点でエントリーしても負けやすいです。

ロングでエントリーするのは、ゴールデンクロス発生後、ローソク足が2本のMAを上抜けてから再度20SMAにタッチした時です。

10SMAのクロスと20SMAのゴールデンクロスで上昇トレンド発生と考え、その後20SMAに押してきたところでエントリーするわけですね。

こうすることで的確な押し目でエントリできます。

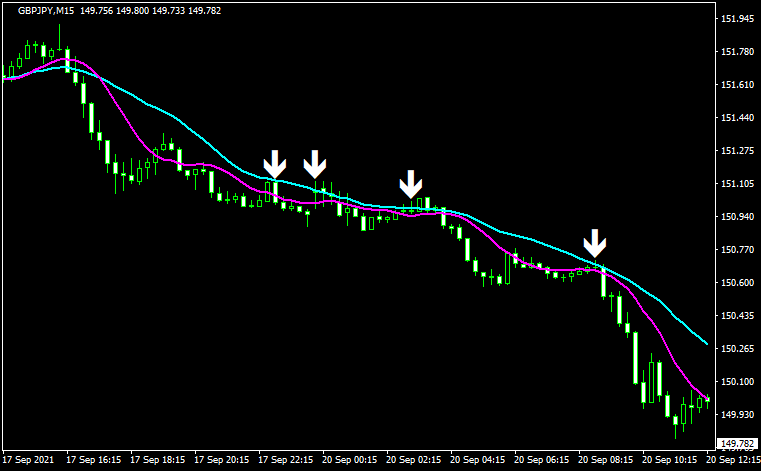

ショートエントリーも考えは同じです。

10SMAのクロスと20SMAのデッドクロスで下降トレンド発生と考え、その後20SMAまで戻してきたところでエントリーします。

2本の移動平均線がクロスした直後は売買のエネルギーを使用していますので、言ってみればさらに伸びるためのパワーを失っています。

パワーを貯めるには少し休憩が必要です。

その休憩が20SMAまでの押しや戻りなのです。

利食いと損切りは以下のポイントで行います。

- 利食い:10SMAと20SMAが逆方向にクロス

- 損切り:直近の安値を下抜けてローソク足が確定したポイント

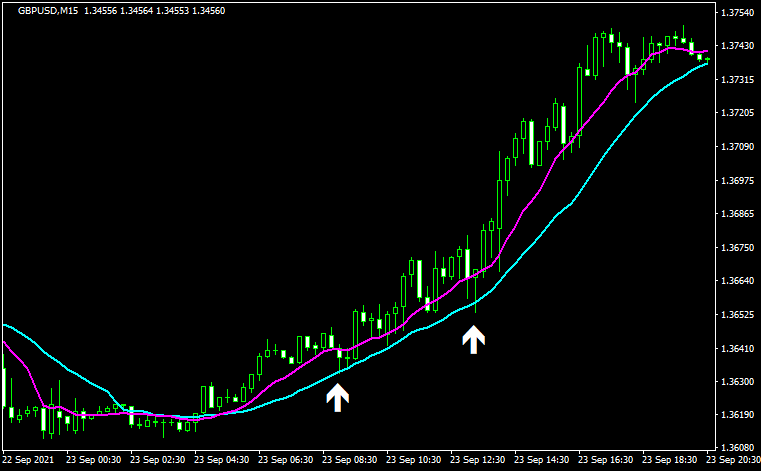

一例として下のチャートをご覧ください。

ゴールデンクロス後、20SMAまで押してきた白い矢印でエントリーです。

赤いラインが直近の安値で損切り価格になります。

エントリー後は下げてきましたが、損切りに当たらずに上昇。

その後上昇の勢いが落ち着いて2本のMAがクロスした✔で利食いです。

とてもシンプルですが、客観性が高く、誰が見ても同じトレードが出来るのが本手法の大きなメリットです。

その時の気分や考えに左右されずに一貫したトレードをする場合にこそ、移動平均線のようなテクニカル指標が力を発揮するのです。

勝てる移動平均線の手法でトレードしよう

今回の記事では移動平均線のお勧めの設定(パラメーターと計算方法)、それらを上手に使うためのトレード手法について解説しました。

シンプルですがかなり理にかなった手法ですので、ぜひ使ってみてください。

また、当ブログではこのほかにも移動平均線の利用方法について詳しく解説していますので是非ご覧ください。